經營一家公司,不可能永遠順風順水,總會遇到一些外部不利事件。例如近期(2017Q1)台幣強升6%,不但造成許多企業出現大額匯損,更嚴重的是可能造成營收和毛利大幅衰退。如果一家公司產品或服務可取代性高,那麼公司就幾乎沒有定價能力,遇到這種台幣大幅升值的狀況,立刻會陷入兩難。如果不調整產品價格,則營收和毛利都會受到台幣升值而衰退。若要將台幣漲幅反應在產品售價上,又擔心客戶轉單,這種苦大概許多企業老闆都心有戚戚焉。但對於我們外部投資人來說,我們應該轉換角度思考,這時候其實是檢驗公司競爭力的好時機,看看哪些公司有能力調整產品報價,還能維持營收和毛利不衰退,那麼這些公司就擁有好公司的一項重要特質 - 定價能力。

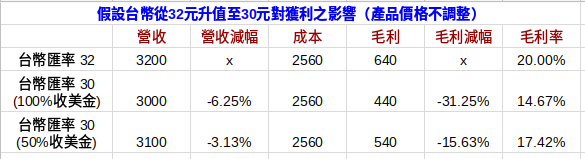

假設台幣從32元升值至30元(很接近近期的狀況),下表顯示如果產品價格不做調整,且其他條件都不變的情況下,公司獲利的變化。以一家原本營收3200元,毛利率20%的公司為例。假設這家公司營收100%為美金計價,則營收將減少6.25%,毛利減少31.25%,毛利率剩下14.67%。這是非常嚴重的衰退,非常有可能造成原本賺錢的公司陷入虧損。即使營收只有50%為美金計價,影響還是很大,毛利會減少15.63%,可見台幣升值造成的影響絕對不容小覷。

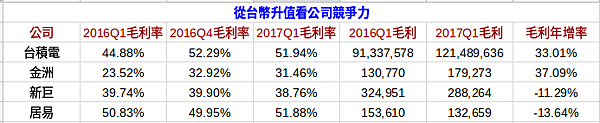

下表我們以台積電(2330)為標竿,同時檢視我們持股中營收以美金計價為主的三家公司,2017Q1獲利受到台幣升值影響的狀況。首先可以看到台積電不愧是台灣標竿企業,即便台幣大幅升值,毛利率還是能夠維持在接近52%,和前一季台幣貶值的情況相比,幾乎沒有下滑。若和2016年同期相比,甚至大幅提升了7%。更厲害的是,從毛利年增33%就可以看出,即使台積電為了維持毛利率而提高代工報價,客戶還是只能乖乖買單。這顯示出台積電強大的定價能力,也難怪近期台積電股價可以漲破200元了。第二家公司金洲(4417)表現也相當好,毛利率只比前一季小降1.5%,較2016年同期大幅提升7.9%,毛利年增37.09%,顯示金洲也有相當不錯的定價能力。尤其再考量原物料價格大漲的影響,這樣的表現就更難能可貴了。新巨(2420)毛利率也維持得不錯,相比前一季以及2016年同期,都只有微降。然而毛利率雖然維持了,毛利卻下滑了11.29%。當然影響營收的因素還很多,不見得是因為公司為了維持毛利率而使得營收下滑,況且我們認為維持毛利率比維持營收更重要,所以我們還是給予肯定。最後一家公司,居易(6216),不畏台幣升值,2017Q1毛利率51.88%,相較前一季和去年同期都逆勢提升,雖然營收較去年同期減少15.4%,導致毛利年減13.64%。但因為2016Q1屬於高基期,我們認為這樣的表現仍然值得讚許。

結論,我們利用2017Q1台幣大幅升值的不利條件,檢視台積電,金洲,新巨以及居易這四家公司是否具有定價能力。我們發現台積電的定價能力相當驚人,不愧為台灣標竿企業。金洲的定價能力出乎意料的好,反應其產品越來越具有不可取代性。新巨和居易也都有一定的定價能力,能夠在台幣大幅升值的情況下維持毛利率,惟營收是否因此而下滑,還需要更進一步觀察。然而即便如此,我們認為維持毛利率比維持營收更重要,所以我們還是給予肯定。

留言列表

留言列表