居易(6216)今年第一季財報出爐後,許多人應該都是注意到因為匯損造成eps較去年同期下滑許多,連帶著也造成股價下修。對我們來說,匯損一向不是值得擔心的事,反倒是超低的營業費用在我們心裡留下一抹陰影。因為營業費用裡面除了固定薪資之外,還有許多估計費用,例如分紅,這部分需要估計未來獲利提前提列一定百分比。過低的費用可能反映公司對短期未來展望不佳,由於第一季財報是在5月中公布,所以也就是可能預告了第三季慘澹的業績。

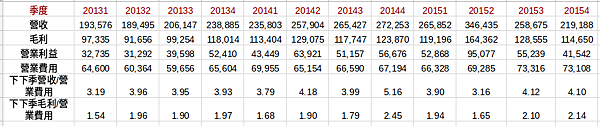

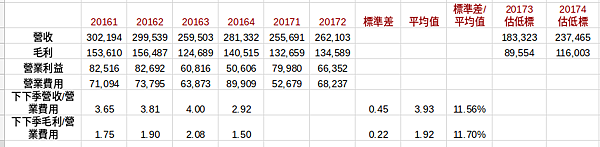

這個說法到底有沒有根據?我們是否可以以此推估未來業績?為了回答這兩個問題,我們利用統計方法,檢驗當季營業費用和下下季營收與毛利的相關性,得到下面兩張表。

扣除掉2016Q4明顯過高的營業費用,以其餘17季數據計算下下季營收/本季營業費用,以及下下季毛利/本季營業費用,兩組數據統計出來的標準差/平均值都小於12%。雖然稱不上非常準確,但我們認為這已經具有參考價值了。既然統計數據告訴我們有相關性,於是我就利用Q1和Q2的營業費用,預估未來兩季的營收和毛利。為求保守,我以營業費用乘以(平均值-標準差)計算出低標數字,如表中最後兩欄。可以看到Q3肯定是很爛的,但Q4有機會回升不少。這個計算是在8月營收公布之後做的,當時居易連兩個月營收腰斬,7、8兩月營收加起來只有1.13億,要達到低標表示9月營收必須超過7000萬,後來公布的9月營收是9600萬,算是相當符合預期。至於第三季毛利以及第四季營收和毛利的預測是否準確,只能等待結果公布了。另外,這是建立在正常情況下,以過去數據做推估,如果公司正處於異常狀態,那前面所有推論就都不成立了,所以預測結果只能當作參考,絕對不能過度依賴。

文章標籤

全站熱搜

留言列表

留言列表