回顧2016年,金洲(4417)營收26.12億,年減7.72%,更較2014年下滑了12.02%。營收下滑主要是受到聖嬰現象影響,海洋漁業業績不佳,造成圍網業者換網速度減緩所致。營收雖然不如預期,2016年前三季毛利率卻創下新高,來到27.41%,比2015年同期大增了近3%。主要原因是國際油價持續低迷,使得金洲原物料成本大幅降低所致。最後,2016年前三季eps 3.94元,較2015年同期大幅增加近1元,主因金洲持有1800張興櫃公司巧新股票,巧新2016年股價飆漲,金洲得以認列數千萬的評價利益。然而第四季巧新下跌不少,預期金洲要認列不少損失,估計全年eps 4.5元左右。

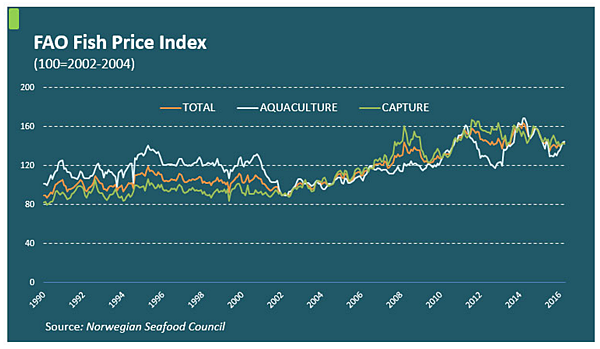

展望2017年,在海洋漁業方面,由於人類濫捕,造成海洋資源枯竭,加上全球氣候異常,對於海洋漁業更是雪上加霜,估計捕撈用網需求不容易成長。惟下游業者庫存已低,加上魚價回溫,業者有利可圖,可能會多備漁網,估計捕撈漁網業績可以較2016年提升。

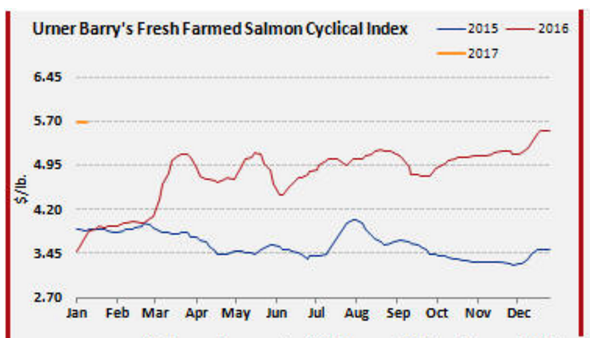

養殖漁業方面,隨著新興國家人民所得提升,全球海產需求持續提升,捕撈漁獲成長卻早已停滯。為了滿足市場需求,養殖漁業是必然的趨勢,養殖箱網需求也就持續提升。加上養殖魚價仍處於高檔,估計金洲箱網業績可以優於2016年。且由於箱網屬於高毛利產品,隨著箱網業績提升,有助於推升毛利率。

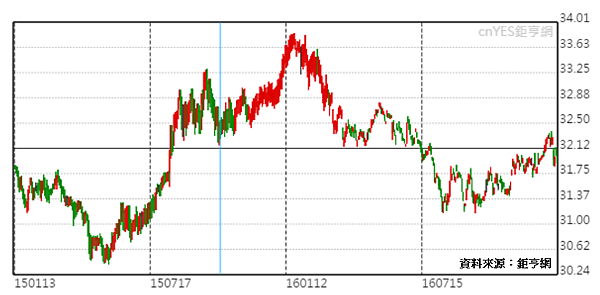

原物料方面,金洲主要原料尼龍絲,由下圖可以看到尼龍絲價格持續低迷,近期雖有短暫反彈,隨即又下挫。

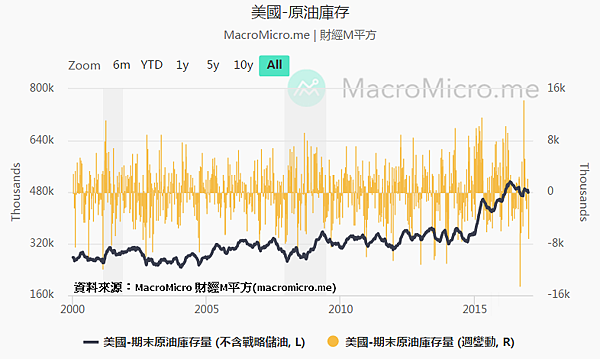

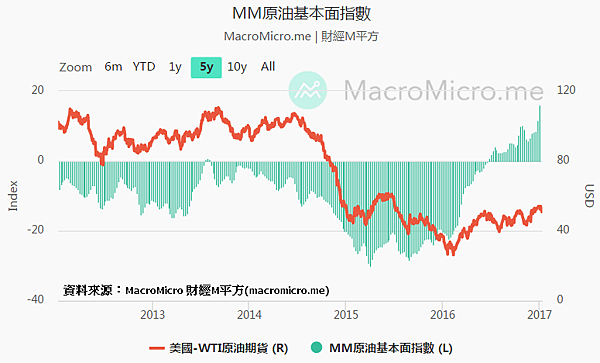

而尼龍絲價格取決於國際油價,近期油價雖然因為OPEC達成減產協議而大漲,然而供給面因為頁岩油持續開採,以及伊朗石油解禁等等因素,抵銷OPEC減產的努力。加上美國原油庫存仍在驚人高檔,短期間要消化這些庫存並不容易。估計2017年油價仍然只能在低檔震盪,金洲應該還是能夠持續維持近期的高毛利。

匯率方面,由於金洲產品主要以美元計價,美元升值有助於提升營收和毛利,同時還可以賺取匯兌收益。由下圖可以看到近期美元明顯轉強,在川普當選美國總統,主張的擴張支出及貿易保護主義,都可能使通膨升高。加上聯準會開始啟動升息周期,預期美元即將進入多頭,這對於金洲又是另一大利多。

業外方面,金洲持有1800張巧新股票,巧新是全球第二大的鍛造鋁圈製造廠,近年高速成長。去年更砸下80億元擴產,即將在今年上半年興櫃轉上市,目前股價177元,估計上市之後股價還會更高。以往巧新在興櫃,金洲只認列巧新漲價利益的6成,一但巧新上市,應該會變成百分之百認列。如果巧新股價持續上漲,金洲今年業外獲利相當可期。

長遠來說,從下圖可以看出,國際魚價從2002年以來,雖然有所起伏,但整體來說趨勢持續向上,顯示供給仍然趕不上需求。尤其在捕撈魚貨產量已經達到極限的情況下,只能依靠養殖漁業補足。隨著養殖漁業持續發展,養殖箱網也跟著持續進化,目前能通過歐洲箱網養殖大廠認證的廠商屈指可數,這部分預期是未來金州很重要的利基點,也是主要成長動能。

油價方面,由於巴黎協定生效,全球一同努力減碳,預期將逐漸減少石化燃料的使用。而電動車風潮興起,燃油車逐漸淘汰,油價實在沒有樂觀的理由。由下圖可以看到,從2014年中油價急挫以來,近兩年油價始終在低檔震盪欲振乏力,這對金洲來說是一大利多。

另外,東協共同體去年啟動,區域間貿易關稅大幅減讓,且東協左擁美國TPP(雖然美國很可能退出),右抱中國RCEP,近期經濟快速成長,未來前景十分看好。金洲不但早在越南有生產基地,今年更在印尼設廠,預期年底可望正式投產。由於越南和印尼都是漁業大國,金洲就近供應當地內需,毛利率相當不錯。而外銷也可以善用東協對外貿易低關稅的優勢,有助於金洲拓展業務。

綜上,在漁獲長期供不應求,預期油價持續低迷,美元走強,且產業寡佔又無新競爭者的情況下,金洲一直是我相當看好的標的。惟短期魚價和油價變化大,間接造成金洲業績起伏亦大,過去兩年股價上下起伏40%已是家常便飯,想長期投資的人,必須先考量自身心臟是否夠強,對公司是否有信心。

留言列表

留言列表